消費税 インボイス制度 登録の要否について

2023年10月からの開始が近づいてきている消費税インボイス(消費税適格請求書発行事業者)ですが、まだ何もできておらずに焦っておられる方もいらっしゃるのではないでしょうか。

インボイス制度の概要については、下記の国税庁のWEBサイトや他の方々の解説記事をご覧いただければと思いますので、ここでは、インボイス登録をすべきなのかどうか、を考えていきたいと思います。

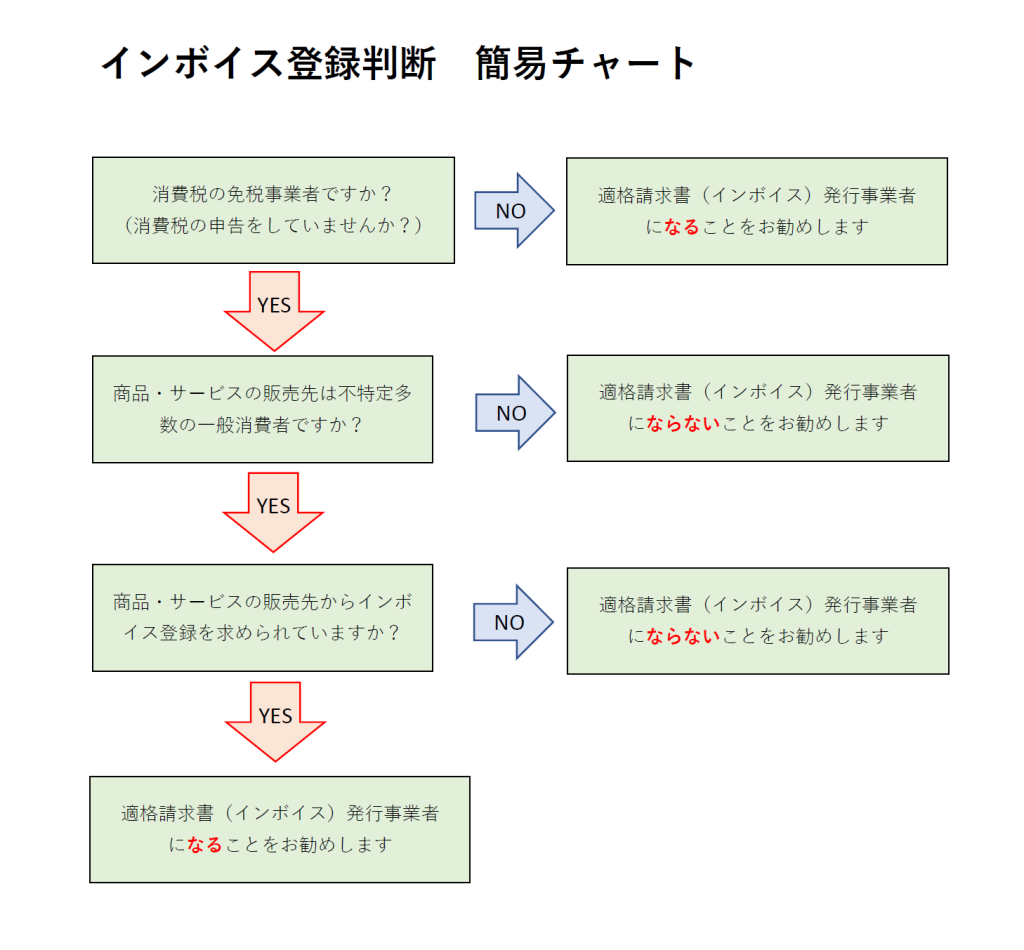

上記は、私の考えるインボイス登録(適格請求書発行事業者になること)をする方が良いかの判断基準を簡単なチャートにしたものです。それぞれについて補足していきます。

まず、インボイス登録をすることのメリットとデメリットの整理です。

◇メリット

・インボイス(適格請求書)が発行できる

◇デメリット

・消費税の申告と納税をする必要がある(税金の負担が増える)

一方で、インボイス登録をしない場合は

◇メリット

・免税事業者であれば、消費税の申告と納税をしなくてよい(税金の負担は今まで通り)

◇デメリット

・得意先からの入金額が減らされる可能性がある

・得意先との取引を打ち切られる可能性がある

一つ目の選択肢について、そもそも免税事業者以外の課税事業者は、従来から消費税申告をしているはずですので、インボイス登録しても、デメリットはありません。逆に登録しないとデメリットを受けることになりますので、期日までにインボイス登録を済ませておくことをお勧めします。

ここからが本題です。今まで消費税申告をしなくてすんでいた小規模な事業者さんは、ご自身がインボイス登録をすべきかどうか悩んでおられることと思います。

お客さんが不特定多数の一般消費者である場合とは、小売店や飲食店などのケースです。インボイスが必要になるのは通常、相手先が会社や個人事業主である場合です。普段の生活に使用する日用品や食品等のレシートがインボイスであろうがなかろうが関係ない、という人が販売先であるときは、インボイス登録しないときのデメリットが無くなりますので、わざわざインボイス登録をしない方がいいことを多いです。

次の判断基準は、販売先の事業者からインボイス登録することを求められているかどうかです。これは大きく二つのパターンがあると考えています。インボイス登録をしないと取引は継続しない、と言われるパターンと、インボイス登録をしないのであれば、報酬の金額から消費税の一部を差し引いて払う(値段を下げる)と言われるパターンです。

何も言ってきていない販売先については、インボイスが始まっても取り扱いを変えないことが多いと思われますが、単に忘れているだけ、ということもありますので、重要なと取引先にはあらかじめ確認しておくことをおすすめします。

もし、販売先がインボイス無しでも今まで通りの取引を続けてくれるというのであれば、登録しないときのデメリットは発生しませんので、あえてインボイス登録する必要は無いと思いますし、取引に影響が出るのであれば、インボイス登録することを検討していただくことを私はおすすめします。

なお、上記はなるべく簡潔にすることを優先しましたので、省略していることが多々ございます。後日追加で関連情報をまとめようと思っていますが、このほかにも考慮すべき事項はいろいろありますので、その点ご了承ください。

コメント